執筆者:大和田 克 (Writer:Owada Suguru)

米国で最近流行っている金融商品に「ダイレクトインデックス」があります。日本で導入しているという声は聞きませんが、徐々に関心が集まっているのは事実です。他方で「ダイレクトインデックス」の組成やリバランスには少し手間が掛かりますが、NPM (Manager)を活用することでその手間を軽減することができます。今回のコラムでは、そんな注目の集まる「ダイレクトインデックス」を取り扱っていきます。

前編はダイレクトインデックスの概要を述べると共に、NPMの最適化機能を用いて構成銘柄よりも少ない銘柄数でインデックスを模倣するポートフォリオを構築します。

後編は、このダイレクトインデックスを構築する上で重要な損益を勘案しての最適化について述べます。

1.今注目の集まる「ダイレクトインデックス」

ダイレクトインデックスとは、投資家の要望に応じて構成銘柄をカスタマイズした擬似インデックスファンドです。(特に富裕層の個人)投資家に対する商品で、構成銘柄に対してある程度の差配を投資家から受けつつ、金融機関側で自動的に売買してインデックス(たとえばTOPIX)への連動を目指します。大抵の場合、最大100銘柄など、保有銘柄数に上限を掛けます。

投資家にとっては、ニーズや選好に応えることができる点、擬似的なインデックスファンドへの投資が実現できる点、含み損のある銘柄を入れ替えることで損益通算による税負担の最適化を実現できる点、他にも議決権行使を自分で行使できる点などがダイレクトインデックスのメリットだとされています。他方で、金融機関側からすれば、顧客からの差配に合わせた売買を行なうことで手数料を多めに得ることができます。

最近では、投資家のニーズや選好として、サステナビリティ選好を反映させることがあります。

2.NPMで扱うときのカギ 「実現損益制約」

ではダイレクトインデックスをNPMで実現する方法を考えてみましょう。ダイレクトインデックスは、NPM Managerの最適化機能を用いると、売買銘柄を簡単に決定することができます。

基本的には、ベンチマークインデックスとして参照するインデックスを決めて最適化を行なうと、推計アクティブリスク(トラッキングエラー)が最小になるように銘柄を決定します1厳密に言えば、更に期待リターンを設定しないで最適化を行ないます。。

ここに個々の事情に合わせた制約を掛けます。

この制約において重要なのが、以下の2点です。

- 売買ユニバース(買付ユニバース、売付ユニバース)

- 実現損益制約

売買ユニバースをコントロールすることで、

①今保有している銘柄のうち売買して良い銘柄・ダメな銘柄

②これから保有して良い銘柄・ダメな銘柄

を設定することができます2簡単のため、ここではショートポジションは考えません。とはいえ同じ様に売建ユニバースを設定すれば反映することができます。。 実現損益制約は、新たなポートフォリオを構築するのに当たり、売買利益額に上下限を設定するものです。これにより節税効果を見込める可能性があります。ただし前日終値をベースにしているため、微修正が必要な場合があります。

具体的な事例を考えてみましょう

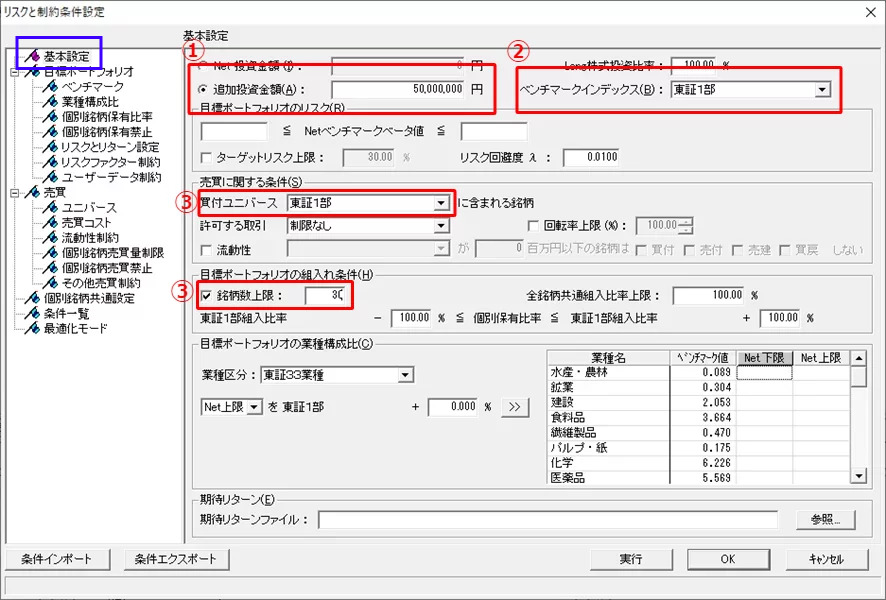

2023年5月1日のデータを基に以下のような制約を掛けつつTOPIXになるべく連動するダイレクトインデックスを構築してみましょう:

- 初期投資額は5,000万円とする

- ベンチマークは東証1部(TOPIX)とする

- 構成銘柄数は30銘柄を上限とし、東証1部(TOPIX)構成銘柄をユニバースとする

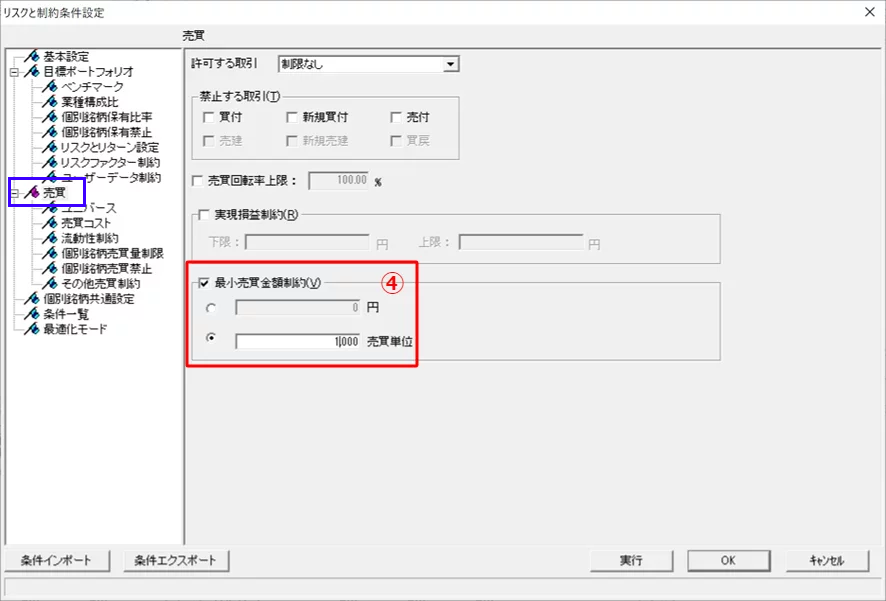

- 最小売買制約として、1売買単位を最低売買単位として設定する

また制約とは言い難いですが、実際の売買単位に近づけるため、「端株の単位比率を基準にして丸める」をデフォルト設定してあります。さらに評価額が5,000万円になるよう、最適化後に現金で微修正します。※新リスクモデル(R011:2023/2/24正式リリース)を使用

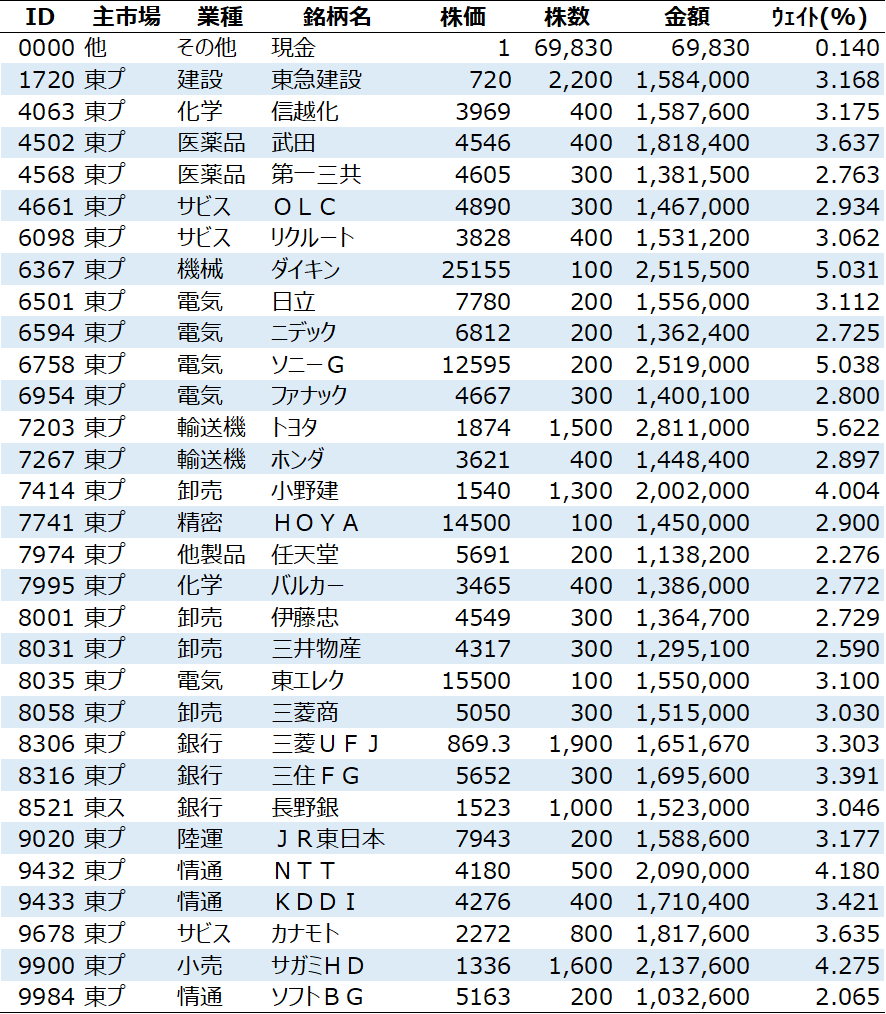

以上の条件で最適化した結果は以下の【表3】および【表4】の通りです。

(出典:NPMServices®)

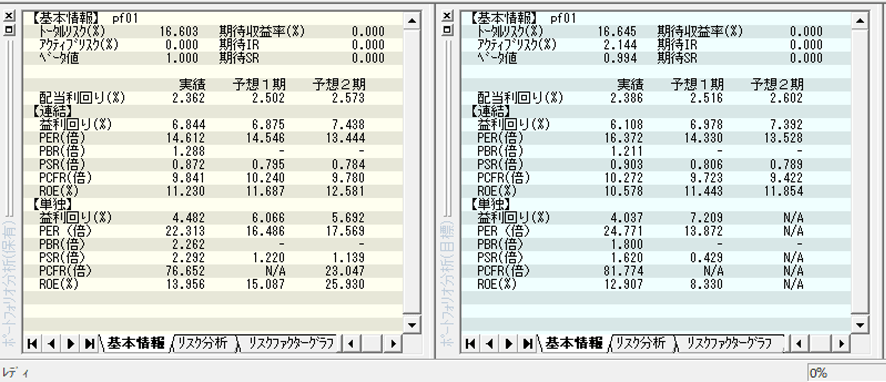

以上のように推計ベースで2.144[%/年]のトラッキングエラーを持つ30銘柄からなるTOPIXインデックスファンドを構築することができました。

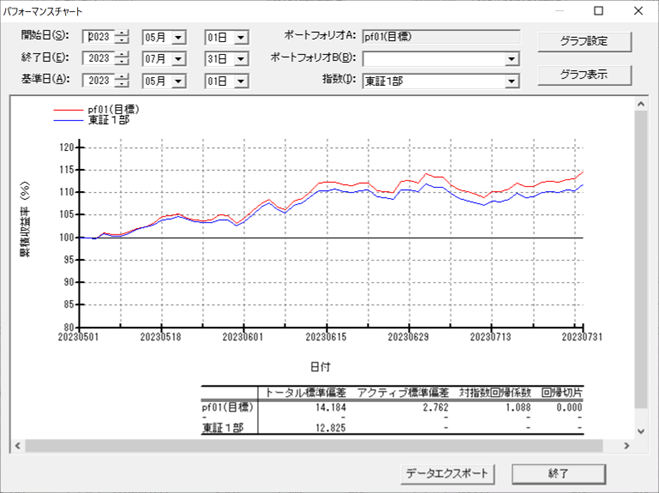

本ファンドの同年7月末までの累積パフォーマンスは【図5】で示すとおりであり、同期間の実績アクティブリスク(2.762[%/年])でした。