執筆者:大和田 克 (Writer:Owada Suguru)

本シリーズは日々ユーザー様より頂戴するご質問のうち、多く頂戴するものや他のユーザー様にも関係し得るものについて、コラム形式で解説・返答するものです。今回のお題は…

Q.ポートフォリオのPER/PBR/PSR/PCFRはどのように定義・計算されているのですか?

今回のポイント

なおPER/PBR/PSR/PCFRのいずれであっても根幹の考え方は同じであるため、以下ではPERを考えることにします。また連結なのか単体なのか、実績なのか予想なのかもまた、それぞれに対応する利益、純資産、CFを用いるというだけのことで本質的には相違しないため、以下の議論では敢えて特定しないことにします。

1.PERとは何か

まずは復習もかねて個々の株式銘柄におけるPERを定義しましょう。PERは以下で定義されます。

$$PER={\frac{株価}{1株当たり当期純利益 【*】 }}$$

その銘柄1株当たり純利益に対する株価の水準を判断する指標です。

【*】『1株当たり当期純利益』は、厳密に言えば親会社株主に帰属する当期純利益です。表記が長すぎるために便宜的にこのような記載にします。

この式の分母分子に発行済株式数(簡単のため以下「全株数」と書きます。)を掛けることで、上に記したPERの定義式は以下の式と等価であることが導かれます。

$$PER=\displaystyle{\frac{株価}{1株当たり当期純利益}}=\displaystyle{\frac{株価\times全株数}{1株当たり当期純利益\times全株数}}=\displaystyle{\frac{時価総額}{純利益}}$$

2.ポートフォリオでのPERの定義

ではポートフォリオのPERはどのように考えればよいのでしょうか。先程、PERの分母分子に全株数を掛けた式を導きました。これを援用してみます。すなわち1銘柄にのみ投資しているポートフォリオを考え、そのPERの分母分子それぞれに保有株数を掛けると

$$PER=\displaystyle{\frac{株価}{1株当たり当期純利益}}=\displaystyle{\frac{株価\times保有株数}{1株当たり当期純利益\times保有株数}}$$

が成り立ちます。この式から示唆されるのは、保有する全銘柄それぞれの保有株数分に相当する当期純利益の総額を考え、それに対する株式(ポートフォリオ)価値の比率を計算すれば、それこそがポートフォリオのPERであると解釈できるということです。したがってポートフォリオのPERは

$$PER=\displaystyle{\frac{ポートフォリオの時価総額}{ポートフォリオに帰属する当期純利益}}=\displaystyle{\frac{\displaystyle{\sum_{保有銘柄}保有株数\times株価}}{\displaystyle{\sum_{保有銘柄}保有株数\times1株当たり純利益}}}$$

と定義することができます。

これと等価ではありますが、このように考えることもできます。まず各銘柄について益回りE/Pを以下で定義します。

$$E/P=\displaystyle{\frac{1株当たり純利益}{株価}}$$

これは株価に比して1株当たり当期純利益がどの程度の水準にあるかを表す指標で、PERの逆数に他なりません。

これを踏まえて保有する全銘柄のPERを計算した後、各銘柄の保有ウェイトで加重平均します。すなわち

$$\begin{eqnarray}

\displaystyle{\sum_{保有銘柄}\left(E/P\times\frac{保有株数\times株価}{ポートフォリオの時価総額}\right)}&=&\displaystyle{\sum_{保有銘柄}\left(\frac{1株当たり純利益}{株価}\times\frac{保有株数\times株価}{ポートフォリオの時価総額}\right)}

\\ &=&\displaystyle{\sum_{保有銘柄}\left(\frac{1株当たり純利益\times保有株数}{ポートフォリオの時価総額}\right)}

\\ &=&\displaystyle{\frac{1}{ポートフォリオの時価総額}\sum_{保有銘柄}\left(1株当たり純利益\times保有株数\right)}

\\ &=&\displaystyle{\frac{ポートフォリオに帰属する純利益}{ポートフォリオの時価総額}}

\end{eqnarray}$$

とします。そしてこの逆数を取ることで

$$PER=\displaystyle{\frac{ポートフォリオの時価総額}{ポートフォリオに帰属する純利益}}$$

と先程得たポートフォリオのPERに帰着することができました。このようにポートフォリオのPERは各銘柄の益回りの保有ウェイトによる重み付き調和平均と解釈することもでき、NPM内部の計算仕様ではこの方法で算出しています。

なおここまでの議論からも明らかなように、個別銘柄のPERを時価総額ウェイトで加重平均したものをポートフォリオのPERと呼ぶのは誤りです。実際、個別銘柄のPERを時価総額ウェイトで加重平均したものは

$$\begin{eqnarray}

\displaystyle{\sum_{保有銘柄}PER\times(時価総額ウェイト)}&=&\displaystyle{\sum_{保有銘柄}\left(\displaystyle{ \frac{株価}{1株当たり純利益}\times\displaystyle{ \frac{株価\times保有株数}{ポートフォリオの時価総額}}}\right)}

\\ &=&\displaystyle{\frac{1}{ポートフォリオの時価総額}\sum_{保有銘柄}\frac{株価^2\times保有株数}{1株当たり純利益}}

\end{eqnarray}$$

となり、何か意味を成す指標だとは言い難いものになってしまいました。

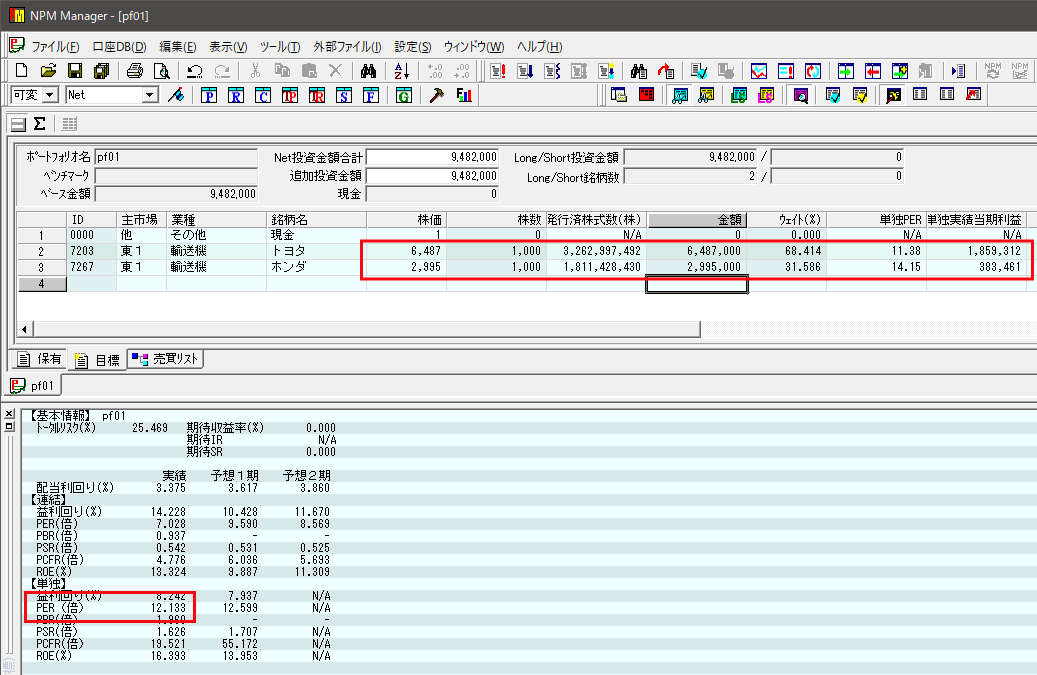

ではNPM Managerにおける実際の計算例を見てみましょう。以下は2019年3月29日時点でトヨタ(7203)およびホンダ(7267)を100株ずつ保有したポートフォリオです。単体・実績PERを考えると、12.133と表示されています。

これを益回りの調和平均を取る方法で計算してみましょう。まずトヨタおよびホンダそれぞれの単体益回りは、純利益の単位が百万円であることに注意して

$$(トヨタの益回り)=\frac{1859312\times10^{6}}{6487\times3262997492}\cdots\approx8.784\%$$

$$(ホンダの益回り)=\frac{383461\times10^{6}}{2995\times1811428430}\cdots\approx7.068\%$$

です。

今回のトヨタおよびホンダの保有ウェイトはそれぞれ68.41%および31.59%です。これを踏まえて単体益利回りの保有ウェイトによる重み付き調和平均を取ることで

$$PER=\displaystyle{\frac{10000}{68.41\%\times8.784\%+31.59\%\times 7.068\%}}=12.13310\cdots\approx12.133$$

と表示されている値を再現することができました(分子の10000は分母の%表示を実数に戻すためのものです。)。

3.まとめ

- ポートフォリオのPER、PBR、PSR、PCFRはポートフォリオに帰属する利益(純資産、売上高、CF)に対するポートフォリオの時価総額という概念で定義されます。

- これにより普通の定義では計算ができない赤字・債務超過などの銘柄の情報もそうした指標へと反映させることができます。