執筆者:大和田 克 (Writer:Owada Suguru)

今回のコラムは3回に分けて掲載致します。2回目の今回はミクロな観点として各銘柄の“稼ぐ力”などに注目して分析した結果をお伝えします。

【第2回】東証新市場はどのような市場か?

0.はじめに

前回は東証新市場区分の流動性やパフォーマンスに関して区分別に調べ、それぞれに関する特徴が見えてきました。今回は少し話題を変えて、市場区分ごとに上場銘柄の“稼ぐ力”の強さ、そして倒産するリスクの高低といった観点から特徴があるのか否かを調べていきます。

1.新市場所属銘柄は効率的に“稼いで”いるのか

ここまで各市場区分について市場環境や総体的なパフォーマンスなどマクロ面に注力を置いて分析を行なった結果、さまざまなことが分かってきました。他方でもう少し個々の銘柄の“良さ”を調べてみることも有用でしょう。そこで今回では少し毛並みを変えて、市場別に個々の銘柄の特性について調べます。

投資家が保有する銘柄に関して最も気になることの1つは”儲けているか”かどうかです。決算が発表されたらまず先に見るのは売上・利益であり、更にそれらが前年比で上がっているのかであるという人は非常に多いでしょう。他方でそれらをより深く分析する場合、“効率的に”稼いでいるのかもまた重要な事項です。

そうした効率的に“稼ぐ力”を測るのに適切な指標として近年、投下資本利益率(ROIC)に注目が集まっています。株主からなのか債権者からなのかはさておき、外部の投資家から調達した資金をそれに見合った水準の利益に還元できているのかを見るのに、ROEなどよりも相応しいということで導入が進んでいます。また今回は触れませんが、部門ごとの管理にも応用できるという点で注目されています。このROICの観点から各市場に上場している銘柄の特徴を調べていきましょう。

なお弊社は一部有償オプションをご契約のお客様や「企業余剰利益関連データ」というデータサービスをご契約いただいたアカデミック分野のお客様にROICをはじめとした企業余剰利益データをご提供しており、今回の分析にもこれを利用していきます。ただし市場再編からまだ1年経っておらず再編後の財務データが無いため、今回は市場再編前後での企業財務の変化を見ることはできないことを補足しておきます。

本データセットは以下の条件

- 金融除く上場全企業(以前の店頭登録企業含む)の中で企業余剰利益が計算可能な企業

- 倒産した企業や過去の被合併企業も含む

- 連続した 2 期の財務データが揃っている企業

これらを満たす銘柄について、各銘柄の財務情報やNPMリスクモデル等から計算したリスクの推計値ベータ値などを活用し、NOPATやROIC、WACCなどの各種指標を最も古いものだと1992 年 1 月期から格納しています(上場廃止銘柄も含みます。)。

今回は本データセットに収録されているレコードのうち、2022年4月4日(再編後初日)の上場市場に応じて各データを区分け・抽出し、見やすさなどの観点から2013年度から2021年度までに所属する9年間のデータについて分布状況など1この分析では、4月を年度初めとし3月末をその年度末として1年度を定義しています。たとえば2021年3月末で決算を迎える企業は2020年度のデータと見なしています。 を見ていきます。なおこの期間では東証プライム市場上場銘柄を1,699銘柄、東証スタンダード市場上場銘柄を1,385銘柄、更に東証グロース市場上場銘柄を343銘柄含んでいました。

(1) ROICで見たときに企業は稼いでいるのか?

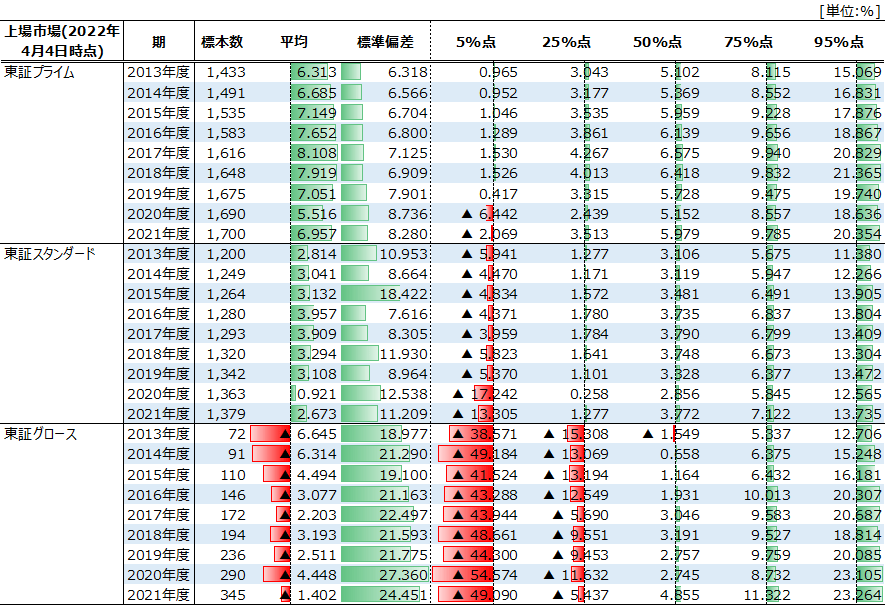

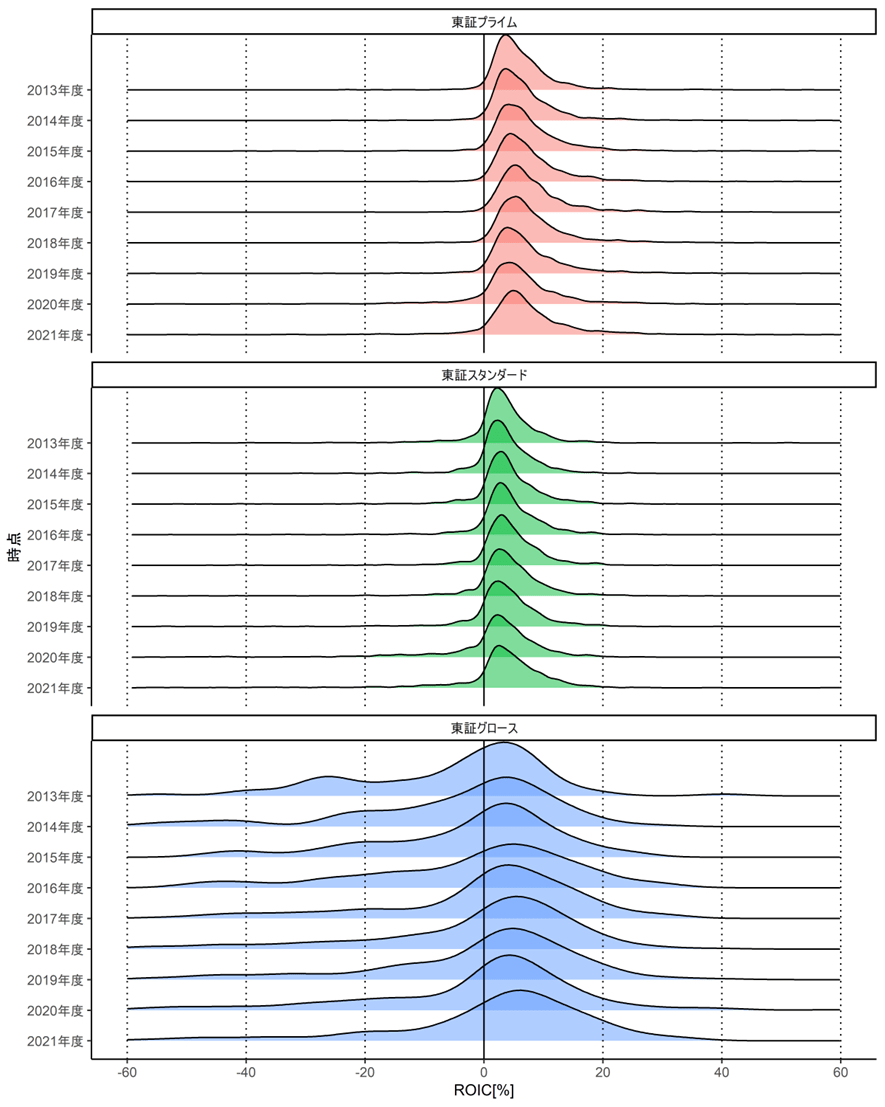

ここまでで準備ができたので、早速ROICの分布が新市場区分ごとに年度でどのように変遷してきたのかを見てみましょう。その分布の統計量は【表1】のとおりでした。

平均および中央値のいずれで見ても、東証プライム市場、東証スタンダード市場、そして東証グロース市場の順番で上場銘柄の平均的なROICが高い傾向にありました。しかも東証プライム市場、東証スタンダード市場、そして東証グロース市場の順番でROICの散らばりが小さかったことも分かります。

他方で経年によってROICの分布がどのように推移していったかは全市場である程度共通しています。すなわち2013年以後から2017年頃までROICは平均的に向上してきたものの、それ以後は下落傾向にあり、新型コロナが猛威を振るった2020年度からは更なる落ち込みを見せていました。ただし東証スタンダード市場および東証グロース市場では2021年度の回復度合いが著しく、特にグロース市場では分布が全体的に大きくプラス側へ寄っている(統計量が全体的に対前年度比でプラスになっている)ことが分かります。この傾向は以下の【図2】を見た方がより分かりやすいかもしれません。

(2) 資金調達コストを踏まえると傾向は変わるのか?

ここまでで新市場別に“稼ぐ力”の有無についてある程度傾向を調べることができました。ところがここまででは不充分と言わざるを得ません。確かにROICがプラスであれば投下した資本に対して利益を上げることができた訳ですが、その投下資本の調達コストを上回る利益を上げていてはじめて、その事業活動は持続性があるのです。

そこでその資本調達コスト比率に相当するWACC(加重平均資本コスト)を差し引いたEVAスプレッド(=ROIC-WACC)がどのように分布しているかを追加して調査し、この問題点を解消してみます。

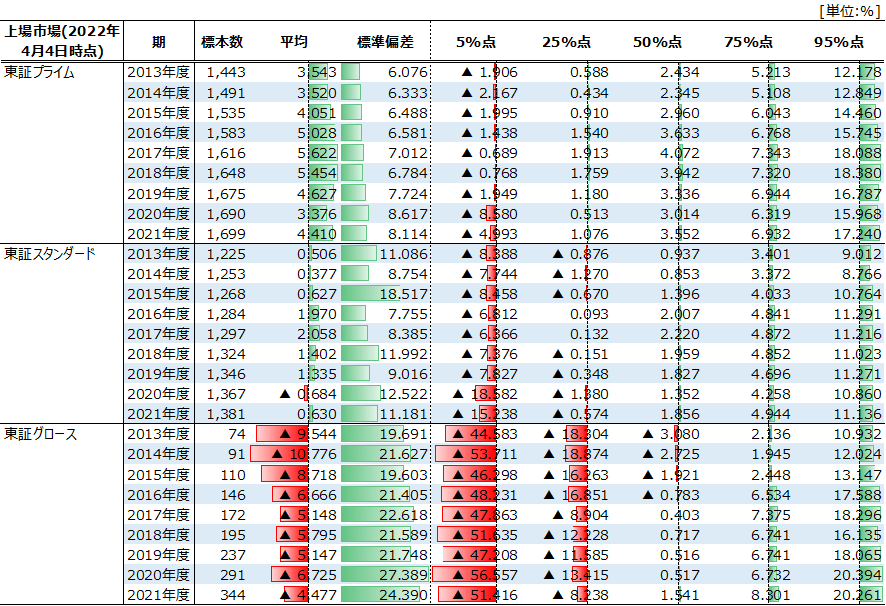

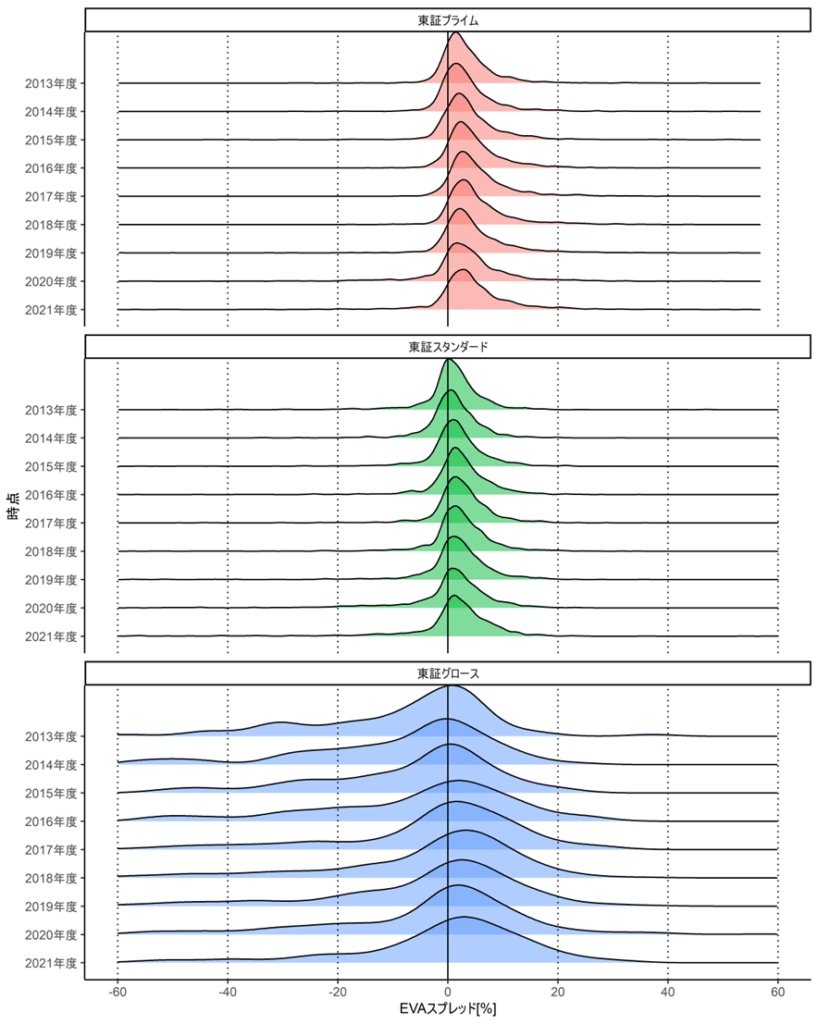

前節と同じ条件でEVAスプレッドの分布を調べると、【表3】および【図4】が得られました。

平均値や中央値などを見ると確かにROICの傾向と同じく東証プライム市場、東証スタンダード市場、そして東証グロース市場の順番で上場銘柄の平均的なEVAスプレッドが高い傾向にあることが分かります。他方で興味深いのが、分布の上側(75%点や95%点)になるとEVAスプレッドの水準がプライム市場よりもグロース市場において高いという傾向があることです。実際、2016年度からは75%点の値がプライム市場とグロース市場で拮抗ないしグロース市場の方が高いという状況でした。

グロース市場は上場することで資本調達をより容易にし、これから更に成長していこうと考えているような銘柄が集まっている市場ですから、上位層に注目すれば高水準の利益率を誇るのは非常に自然な成り行きであるように考えられます。

まとめると、EVAスプレッドに注目してもROICと同じように平均的な水準は東証プライム市場の最も高く東証グロース市場のそれが最も低いという傾向がありました。他方で各市場の上位層に注目すると、東証グロース市場のEVAスプレッド水準の方がプライム市場よりも高水準にあるという結果が得られました。

2.上場銘柄は“安全”か?

前節ではROICやEVAスプレッドを通じて市場別に各銘柄の“稼ぐ力”の傾向を調べていきました。その結果、グロース市場が大きく二極化し、そのうち大きく稼いでいる銘柄はプライム市場のそれよりも高い水準で稼ぐ傾向にあることが分かりました。

他方で一般に株式投資は債券(特に国債)投資や預金よりもリスクが高いといいます。これは企業の倒産をはじめとして株価が毀損するリスクがそれらよりも高いことに起因します。そのため、倒産確率をモニタリングすることも株式投資のリスク管理において考慮すべき論点と言えます。

弊社では株価などのマーケット情報に財務情報、更にはNPMリスクモデルで推定した株式のリスクなどを入力として各銘柄(ただし一般事業法人のみで金融機関は除く。)の「倒産確率」を推計したデータを準備しております(大学・研究機関向けには「クレジットリスク・インデックス関連データ」としてご提供しております。)。

この倒産確率は、株価(厳密には株価リターン)が確率的に決まると仮定したときに1年後の株価が負債価格を下回る、すなわち債務超過を起こす確率を推計したもので、専門的には「マートン・モデル」と呼ばれるものの一種です。一般に倒産確率を推計するモデルやアプローチには様々なものがありますが、「マートン・モデル」のようなオプション・アプローチは、上場企業でないと計算が難しいことや株価が急騰した場合にも倒産確率が上がり得るというデメリットがあるものの、日々の計算が簡単であるというメリットがあります。今回は6月30日時点における事業法人(東証33業種から銀行・証券、商品先物取引・保険・その他金融の4業種を除いた29業種)について倒産確率の概観を調べます。

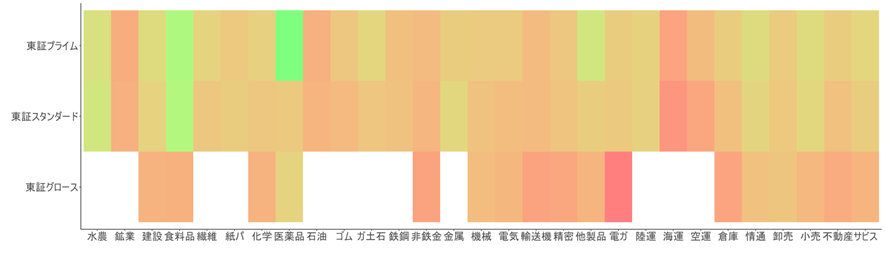

まずは業種ごとに倒産確率がだいたいどの程度の水準感なのかを見ていきます。新市場×東証33業種のうち29業種の計87区分に6月30日時点における各事業法人を区分けし、その各区分に所属する銘柄の各倒産確率に対して計算した中央値をもとにヒートマップにしたのが【図3】です。

上記は、

・区分が緑色に近いほどその区分は他の区分に比べて安全である(倒産確率が低い)

・区分が赤色に近いほどその区分は危険である(倒産確率が高い)

ことを意味します。なお白色の区分は該当銘柄が存在しないことを意味します。

プライム市場の方が他市場に比べ相対的に倒産確率が低い傾向がある一方で、業種によって水準感に相違があること(更には業種間の相違の方が市場間の相違よりも強い場合があること)が分かります。たとえばプライム市場に上場している海運(右から8番目の列)の色と食料品(左から4番目)の色を比較すれば明らかでしょう。

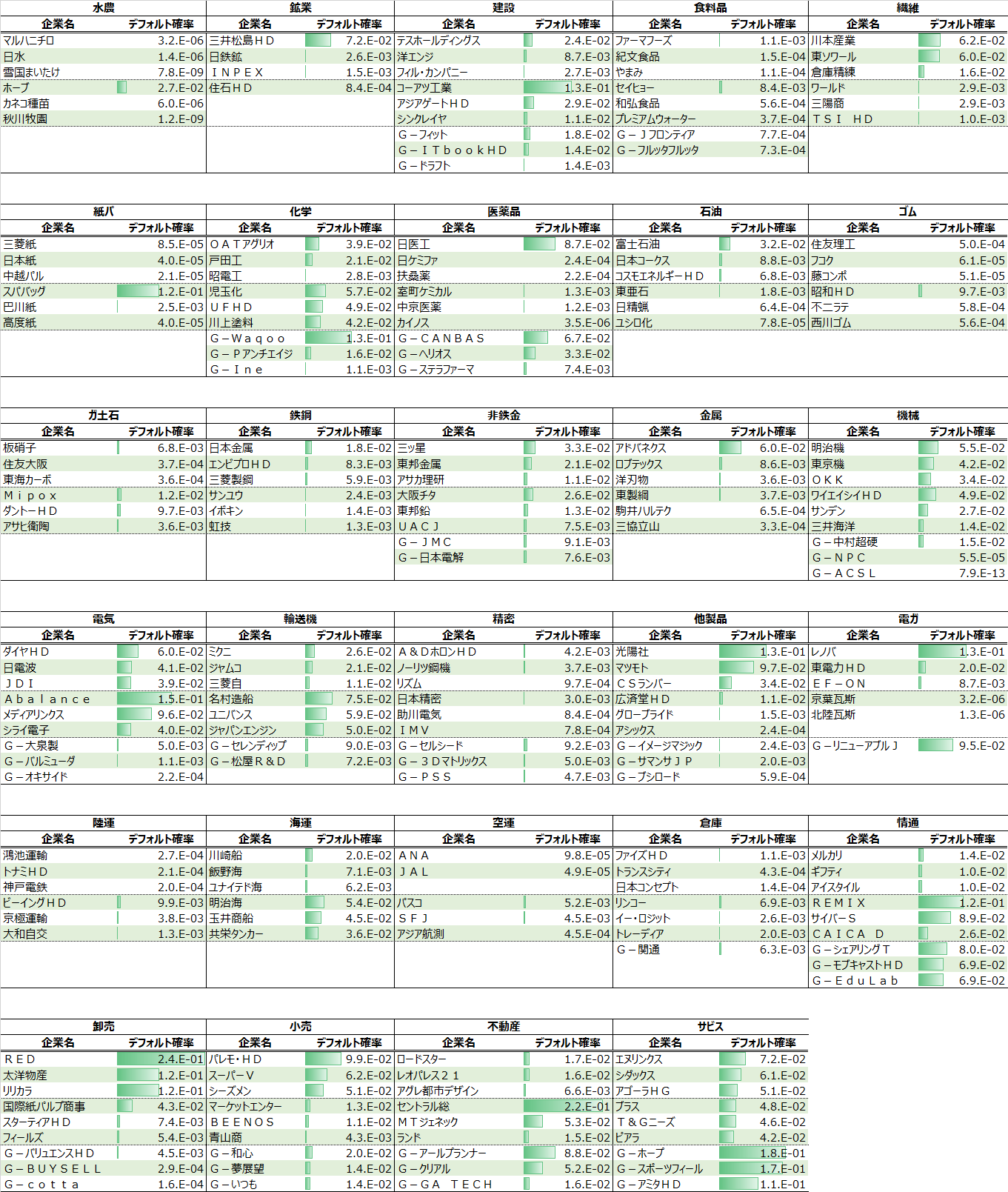

具体的な銘柄で見た方がイメージが湧きやすいため、各(市場区分)×(業種)の上位3位の銘柄を抽出してみましょう。その結果が以下の【表4】です。なお該当銘柄が3銘柄未満または存在しない場合、該当箇所を空欄にしています。なお前述したように株価が急騰した場合や一過性の要因で短期に急変動した場合にも倒産確率が高く推計される場合があるため、以下をもって倒産しやすいとは必ずしも限らない点を補足2リスク管理に用いる場合は一次スクリーニングに用いて更に精査する方が望ましいと言えます。しておきます。

3.おわりに

以上、稼ぐ力の強さおよび倒産リスクの高さという観点から新市場区分の特徴を分析してきました。引き続きこの区分に関する特徴を見ていくこととして、次回は、今回明らかになった稼ぐ力の強いグロース市場上場銘柄を調べると共に、話題を転じて、経過措置適用銘柄の特徴を調査します。